Chuyển giao dưới thời lãnh đạo anh em nhà chủ tịch ABBank, nợ xấu lại tăng vọt, lợi nhuận lao dốc ‘không phanh’

(CLO) Tỷ lệ nợ xấu/dư nợ cho vay khách hàng của ABBank tại thời điểm cuối năm 2022 đã tăng lên mức 2,88% trước khi tiếp tục leo thang lên mức 4,55% vào cuối quý 2/2023, cao nhất kể từ năm 2014.

Nợ xấu tăng vọt

Theo báo cáo tài chính bán niên soát xét 2023, tổng tài sản của Ngân hàng TMCP An Bình (ABBank – mã ABB) tại ngày 30/6 đạt 154.449 tỷ đồng, tăng gần 19% so với đầu năm. Trong đó, dư nợ cho vay khách hàng vào cuối quý 2 ở mức hơn 84.020 tỷ đồng, tăng nhẹ 2,4% so với đầu năm.

Đáng chú ý, chất lượng tín dụng của ABBank đã đi xuống rõ rệt. Thời điểm 30/6, tổng nợ xấu nội bảng của nhà băng này ở mức 3.820 tỷ đồng, tăng gần 1.455 tỷ đồng, tương ứng mức tăng 61,5% so với đầu năm. Tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng cũng theo đó tăng từ mức 2,88% đầu năm lên 4,55%.

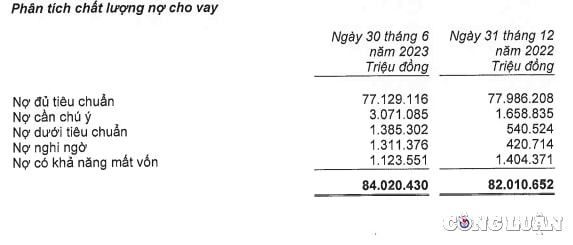

Phân tích chất lượng nợ cho vay của ABBank (Nguồn: BCTC bán niên soát xét 2023)

Trong cơ cấu nợ của ABBank tại thời điểm cuối quý 2, nợ nhóm 3 (nợ dưới tiêu chuẩn) đã tăng 2,5 lần so với đầu năm lên mức 1.385 tỷ đồng. Nợ nhóm 4 (nợ nghi ngờ) cũng tăng 3,1 lần đạt mức 1.311 tỷ đồng. Ở chiều ngược lại, nợ nhóm 5 (nợ có khả năng mất vốn) ở mức 1.124 tỷ đồng, giảm 20% so với đầu năm.

ABBank là một thành viên trong hệ sinh thái của một tập đoàn đa ngành bất động sản, năng lượng, sản xuất,… dưới chướng doanh nhân V.V.T (gốc Thái Bình). Trước năm 2018, ông là lãnh đạo cao nhất trong HĐQT của ngân hàng. Đến tháng 4/2018, ông rời vị trí này và nhường lại cho em rể mình là ông Đào Mạnh Kháng để đáp ứng quy định của Luật các tổ chức tín dụng sửa đổi, bổ sung.

Cách đây một thập kỷ, dưới thời Chủ tịch HĐQT V.V.T, tỷ lệ nợ xấu/dư nợ cho vay khách hàng của ABBank từng có thời điểm lên đến 7,63%. Sau nhiều năm tái cơ cấu, tỷ lệ này đã giảm xuống dưới mức 3% trước khi có sự chuyển giao trên. Chất lượng tín dụng của nhà băng này được quản lý khá chặt trước khi có dấu hiệu đi xuống rõ rệt từ năm 2022.

Tỷ lệ nợ xấu/dư nợ cho vay khách hàng của ABBank tại thời điểm cuối năm 2022 đã tăng lên mức 2,88% trước khi tiếp tục leo thang lên mức 4,55% vào cuối quý 2 vừa qua. Đây cũng là tỷ lệ nợ xấu cao nhất của ngân hàng này kể từ năm 2014.

Tại ĐHĐCĐ thường niên 2023, Chủ tịch HĐQT Đào Mạnh Kháng cho biết ABBank đang triển khai xây dựng cơ cấu lại gắn với xử lý nợ xấu giai đoạn 2021-2025. Điều này cho thấy nợ xấu một lần nữa đang làm “đau đầu” giới thượng tầng của nhà băng này.

Lợi nhuận lao dốc

Nợ xấu phình to khiến ABBank buộc phải tăng cường trích lập dự phòng, ăn mòn đáng kể lợi nhuận. 6 tháng đầu năm, khoản trích lập dự phòng rủi ro tín dụng của ngân hàng cao gấp 4 lần năm ngoái, tương ứng gần 815 tỷ đồng. Theo giải trình, việc tăng cường trích lập là theo thông tư 11/2021/TT-NHNN và sẽ giúp ngân hàng chủ động hơn trong việc xử lý rủi ro trong thời gian tới.

Kết quả, ABBank ghi nhận lợi nhuận trước thuế 6 tháng đầu năm đạt gần 679 tỷ đồng giảm 59% so với nửa đầu năm ngoái. Riêng trong quý 2, ABBank lãi trước thuế 67 tỷ đồng trong quý 2, giảm tới 94% so với cùng kỳ. Với kết quả này, ngân hàng mới thực hiện gần 1/4 chặng đường sau nửa đầu năm.

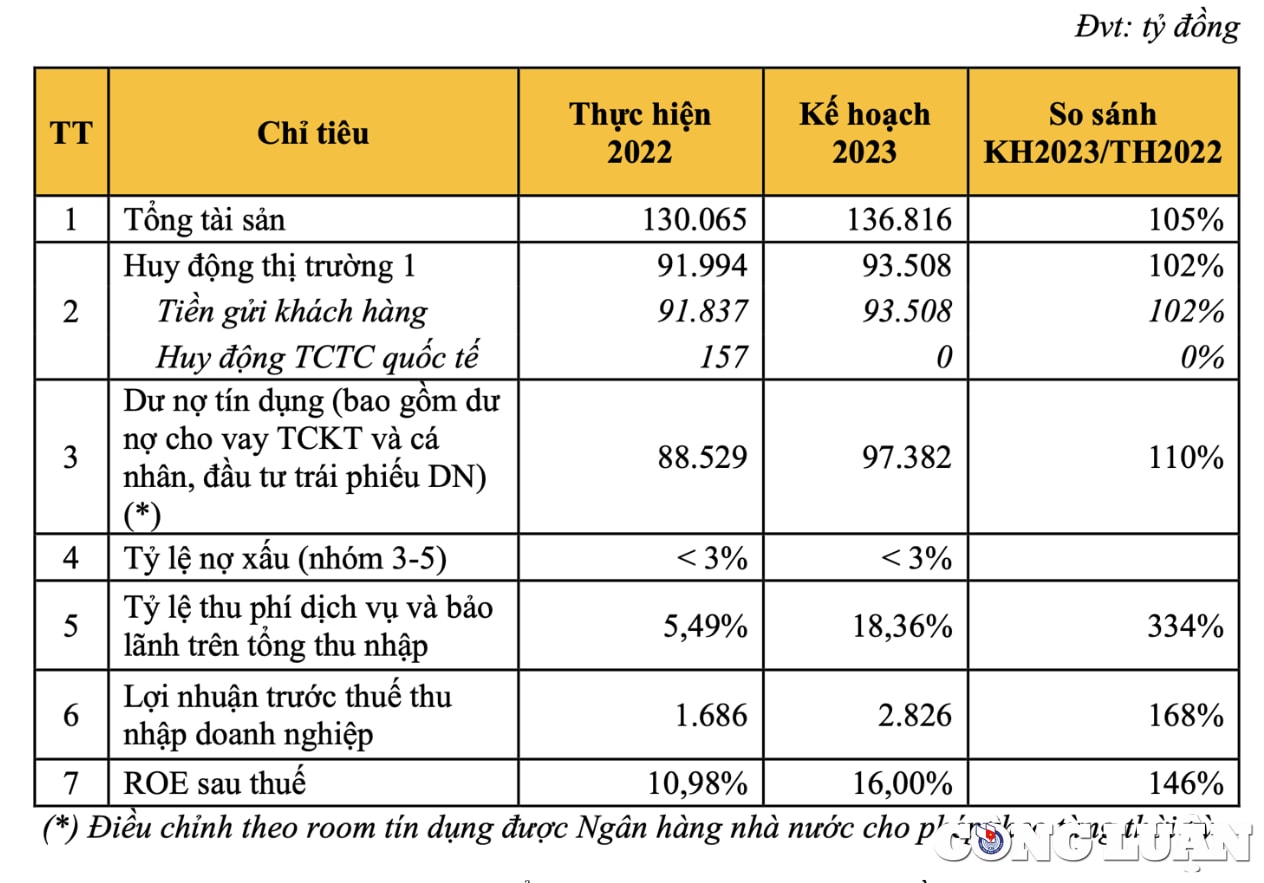

Như vậy, sau giai đoạn liên tục tăng trưởng qua từng năm từ 2013 đến 2022, ABBank đang đứng trước nguy cơ vỡ kế hoạch năm 2023. Trong năm nay, ngân hàng đặt mục tiêu đầy tham vọng với lợi nhuận trước thuế 2.826 tỷ đồng, tăng đến 68% so với năm 2022. Tuy nhiên, áp lực từ nợ xấu tăng nhanh đang khiến mục tiêu này trở nên xa vời, thậm chí còn có thể tăng trưởng âm.

Năm 2023, ABBank đặt mục tiêu tổng tài sản đạt 136.816 tỷ đồng, tăng trưởng 5% so với 2022; dư nợ tín dụng đạt 97.382 tỷ đồng, tăng trưởng 10% so với 2022; huy động từ khách hàng cá nhân và tổ chức kinh tế đạt 93.508 tỷ đồng, tăng trưởng 2% so với 2022. Mức tăng trưởng tín dụng sẽ được điều chỉnh theo sự cho phép của Ngân hàng Nhà nước (NHNN) và nợ xấu trên tổng dư nợ được kiểm soát ở mức dưới 3%.

Để đạt được mục tiêu lợi nhuận 2023, ABBank cho biết sẽ tập trung vào giải quyết 3 mục tiêu chính. Trước tiên là tăng trưởng quy mô tối thiểu 10%, ưu tiên vào phân khúc bán lẻ và các lĩnh vực ưu tiên theo định hướng của Chính phủ. Tăng hiệu quả hoạt động bằng cách: gia tăng thu nhập từ hoạt động lõi, các hoạt động ngoài tín dụng, phí dịch vụ; kiểm soát chặt chẽ và tối ưu chi phí hoạt động, giảm thiểu chi phí dự phòng rủi ro. Tăng cường năng lực thu hồi và xử lý nợ xấu.

Liên tục vay trái phiếu

Trong tháng 8 vừa qua, Ngân hàng TMCP An Bình (ABBank – mã ABB) đã triển khai phát hành 6.000 tỷ đồng trái phiếu với mệnh giá 100 triệu đồng/trái phiếu. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Kỳ hạn trái phiếu từ 1-5 năm, thời gian phát hành từ 1/8 - 31/12/2023.

Gốc trái phiếu được thanh toán 1 lần vào ngày đáo hạn hoặc vào ngày ABBank mua lại trái phiếu. Lãi trái phiếu được trả định kỳ 1 lần/năm. Nguồn để thanh toán gốc, lãi trái phiếu từ các nguồn thu của ABBank và/hoặc nguồn thu nợ cho vay đến hạn và/hoặc huy động vốn từ các tổ chức, cá nhân và vốn hợp pháp khác.

Số tiền huy động sẽ được ABBank phân bổ cho vay khách hàng cá nhân 4.500 tỷ và cho vay khách hàng doanh nghiệp 1.500 tỷ đồng. Dự kiến nguồn vốn sẽ được nhà băng này giải ngân hết trước ngày 31/3/2024. Trong trường hợp giải ngân theo tiến độ, nguồn vốn thu được từ phát hành trái phiếu tạm thời nhàn rỗi sẽ được sử dụng để gửi tại Ngân hàng Nhà nước và các TCTD khác.

Trong quý 2/2023, ABBank đã có 6 lần mua lại trái phiếu trước hạn với tổng giá trị 4.800 tỷ đồng. Các lô trái phiếu đều được phát hành vào tháng 6-7/2021 với thời hạn 3 năm. Mục đích các đợt phát hành là để bổ sung nguồn vốn trung, dài hạn nhằm đáp ứng nhu cầu cho vay khách hàng doanh nhân và khách hàng doanh nghiệp của ABBank.